13 fev 2014

O Imposto sobre Produtos Industrializados (IPI), teve seus contornos atuais previstos, de certo modo, na Constituição Brasileira de 1934(1), porém desde o tempo do Império já existiam cobranças de impostos sobre a venda de produtos manufaturados.

Inicialmente como tributo incidente sobre o consumo, no Art. 15, II da Constituição de 1946:

Art 15 - Compete à União decretar impostos sobre:

I - importação de mercadorias de procedência estrangeira;

II - consumo de mercadorias; (...)

Com o nomen iuris atual, foi introduzido à ordem jurídica constitucional em 1965, comEC n. 18 de 1. de dezembro de 1965.

Art. 11 - Compete à União o imposto sobre prodrutos industrializados.

Parágrafo único: o imposto é seletivo em função da essencialidade dos produtos, e não-cumulativo abatendo-se, em cada operação o montante cobrado nas anteriores.

Atualmente, a matriz constitucional do IPI está disposta no art. 153, incisos IV, parágrafos 1. e 3:

Art. 153. Compete à União instituir impostos sobre:

I - importação de produtos estrangeiros;

II - exportação, para o exterior, de produtos nacionais ou nacionalizados;

III - renda e proventos de qualquer natureza;

IV - produtos industrializados;

V - operações de crédito, câmbio e seguro, ou relativas a títulos ou valores mobiliários;

VI - propriedade territorial rural;

VII - grandes fortunas, nos termos de lei complementar.

§ 1º - É facultado ao Poder Executivo, atendidas as condições e os limites estabelecidos em lei, alterar as alíquotas dos impostos enumerados nos incisos I, II, IV e V.

§ 2º - O imposto previsto no inciso III:

I - será informado pelos critérios da generalidade, da universalidade e da progressividade, na forma da lei;

II - não incidirá, nos termos e limites fixados em lei, sobre rendimentos provenientes de aposentadoria e pensão, pagos pela previdência social da União, dos Estados, do Distrito Federal e dos Municípios, a pessoa com idade superior a sessenta e cinco anos, cuja renda total seja constituída, exclusivamente, de rendimentos do trabalho. (Revogado pela Emenda Constitucional nº 20, de 1998)

§ 3º - O imposto previsto no inciso IV:

I - será seletivo, em função da essencialidade do produto;

II - será não-cumulativo, compensando-se o que for devido em cada operação com o montante cobrado nas anteriores;

III - não incidirá sobre produtos industrializados destinados ao exterior.

IV - terá reduzido seu impacto sobre a aquisição de bens de capital pelo contribuinte do imposto, na forma da lei. (Incluído pela Emenda Constitucional nº 42, de 19.12.2003)

Embora o nome do tributo traga implícita a ideia de incidência sobre a própria industrialização, a breve análise histórica da legislação que institui a exação revela que a origem, a qual permanece, é gravar a circulação de riquezas resultante do valor agregado ao produto que foi industrializado, evidentemente muito superior ao valor das matérias primas que o originaram. É sobre este acréscimo patrimonial, materializado na venda da mercadoria após sua industrialização, que se tem a incidência do IPI.

Para Ricardo Lobo Torres, a diferença entre o IPI e o ICMS está no fato de que "O ICMS incide sobre todas as etapas da circulação de mercadorias, enquanto o IPI, menos extenso, apenas incide sobre a circulação inicial do produto industrializado, ou seja, sobre a fase da produção industrial."(in Tratado de Direito Constitucional, financeiro e tributário, volume IV, RJ: Renovar, 2007, p.713)

Portanto, firma-se nesse ponto a primeira premissa a ser considerada na análise do IPI: o critério material da regra-matriz de incidência exige a produção e a circulação de mercadorias industrializadas, de modo concomitante. A simples circulação é fato gerador do ICMS, não do IPI.

Osartigos 46 a 51 do Código Tributário Nacionalconfirmam a hipótese supra, confira-se:

Imposto sobre Produtos Industrializados

Art. 46. O imposto, de competência da União, sobre produtos industrializados tem como fato gerador:

I - o seu desembaraço aduaneiro, quando de procedência estrangeira;

II - a sua saída dos estabelecimentos a que se refere o parágrafo único do artigo 51(2);

III - a sua arrematação, quando apreendido ou abandonado e levado a leilão.

Parágrafo único. Para os efeitos deste imposto, considera-se industrializado o produto que tenha sido submetido a qualquer operação que lhe modifique a natureza ou a finalidade, ou o aperfeiçoe para o consumo.

Art. 47. A base de cálculo do imposto é:

I - no caso do inciso I do artigo anterior, o preço normal, como definido no inciso II do artigo 20(3), acrescido do montante:

a) do imposto sobre a importação;

b) das taxas exigidas para entrada do produto no País;

c) dos encargos cambiais efetivamente pagos pelo importador ou dele exigíveis;

II - no caso do inciso II do artigo anterior:

a) o valor da operação de que decorrer a saída da mercadoria;

b) na falta do valor a que se refere a alínea anterior, o preço corrente da mercadoria, ou sua similar, no mercado atacadista da praça do remetente;

III - no caso do inciso III do artigo anterior, o preço da arrematação.

Art. 48. O imposto é seletivo em função da essencialidade dos produtos.

Art. 49. O imposto é não-cumulativo, dispondo a lei de forma que o montante devido resulte da diferença a maior, em determinado período, entre o imposto referente aos produtos saídos do estabelecimento e o pago relativamente aos produtos nele entrados.

Parágrafo único. O saldo verificado, em determinado período, em favor do contribuinte transfere-se para o período ou períodos seguintes.

Art. 50. Os produtos sujeitos ao imposto, quando remetidos de um para outro Estado, ou do ou para o Distrito Federal, serão acompanhados de nota fiscal de modelo especial, emitida em séries próprias e contendo, além dos elementos necessários ao controle fiscal, os dados indispensáveis à elaboração da estatística do comércio por cabotagem e demais vias internas.

Art. 51. Contribuinte do imposto é:

I - o importador ou quem a lei a ele equiparar;

II - o industrial ou quem a lei a ele equiparar;

III - o comerciante de produtos sujeitos ao imposto, que os forneça aos contribuintes definidos no inciso anterior;

IV - o arrematante de produtos apreendidos ou abandonados, levados a leilão.

Parágrafo único. Para os efeitos deste imposto, considera-se contribuinte autônomo qualquer estabelecimento de importador, industrial, comerciante ou arrematante.

Da análise dos dispostivos do CTN, a pergunta concernente ao tema deste artigo e que coloca em questão a premissa fixada seria: se o IPI grava a produção e a circulação da mercadoria industrializada, em sua etapa inicial, por que há incidência no desembaraço aduaneiro da mercadoria importada, se não há industrialização na importação, apenas circulação?

A resposta é principiológica. Como o legislador nacional não poderia tributar a industrialização ocorrida em outro país, e caso a mercadoria industrializada que está sendo importada tivesse sido industrializada no Brasil, sofreria a incidência do IPI na saída do estabelecimento produtor. Deste modo, por questões de isonomia entre o produto importado e o nacional, o IPI incidirá sobre produto importado, desde que produto industrializado no exterior, no momento do desembaraço aduaneiro. Veja-se que há o cumprimento do critério material: i) industrialização, em território estrangeiro e ii) a circulação, consubstanciada na operação de venda da mercadoria ao importador nacional.

Por outro lado, é sabido que a legislação infraconstitucional não pode deturpar conceitos empregados pela Lei Fundamental, pois do contrário as garantias constitucionais seriam letra morta. Tanto por isso, as hipóteses de incidência do aludido tributo não podem ( ou não poderiam) extrapolar o conteúdo semântico mínimo doart. 153 da CF, supracitado.

Ademais, de se destacar que oart. 146, III, a da CF de 1988fixa a necessidade de Lei Complementar para estabelecer o fato gerador dos tributos citados naCF.

Ocorre, contudo, que oCTN (Lei 5.172/1966), recepcionado pelaCF de 1988como Lei Complementar, como visto no art. 51, outorgou a competência para que a Lei ordinária estabelecesse os equiparados - ao importador ou ao industrial.

Nessa esteira, o regulamento do IPI,Decreto 7.212/2010, em seusartigos 8 a 14defeniu quem seriam os equiparados.

No tocante ao tema deste trabalho, precisamente o art. 9, inciso I realizou a equiparação do importador, no momento da saída do produto importada, ao estabelecimento industrial, independente de indutrialização, confira-se:

Art. 9º Equiparam-se a estabelecimento industrial:

I - os estabelecimentos importadores de produtos de procedência estrangeira, que derem saída a esses produtos (Lei nº 4.502, de 1964, art. 4º, inciso I);

II - os estabelecimentos, ainda que varejistas, que receberem, para comercialização, diretamente da repartição que os liberou, produtos importados por outro estabelecimento da mesma firma;

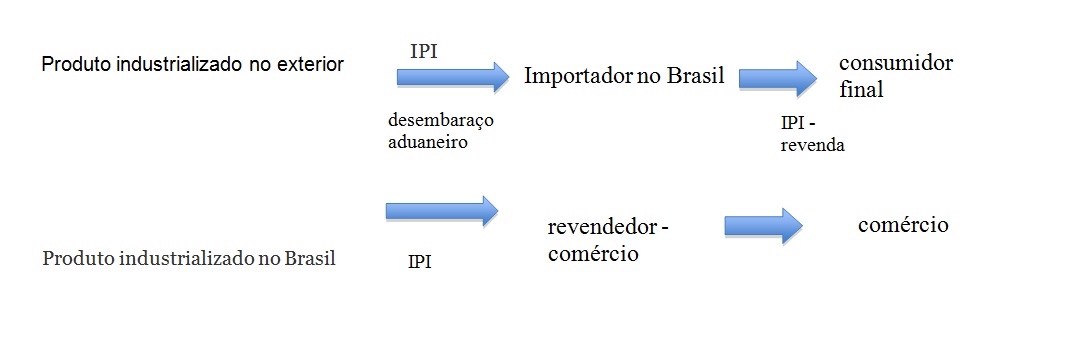

Por conta da disposição do Regulamento do IPI, Decreto n. 7.212, inciso I supra como reprodução doart.4, iniciso I da Lei 4.502/1964, a Receita Federal exige o IPI nos casos em que o importador do produto industrializado revenda exatamente o mesmo produto que importou, para outro estabelecimento, sem realizar qualquer industrialização - denifinda no art. 4. do mesmo regulamento- além da realizada em território estrangeiro, que como vimos, já foi tributada no momento do desembaraço aduaneiro. Veja-se a comparação das cadeias abaixo, utlizando-se a regra geral, ressalvadas exceções e produtos específicos, a título de exemplo:

Muitos mencionam ser o caso de bitributação, mas isto não ocorre pois, como descrito acima, a incidência ocorre em operações distintas.

Contudo, é evidente que o Regulamento do IPI criou nova hipótese de incidência não prevista constitucionalmente.

A matéria já foi levada ao STF, no julgamento da ADI 3932/DF(4), pois a equiparação foi realizada por lei ordinária e a constituição, em seuart. 146, III, a, determina que a definição de fato gerador e contribuintes do imposto,deve ser dada por Lei Complementar. Lamentavelmente, o próprioCTN, recepcionado pela CF de 1988 com status de Lei Complementar, possibilitou a delimitação da hipótese por meio de Lei Ordinária, no art. 51, II. A ADI questionou exatamente o conflito entre este artigo do CTN e o disposto noart. 146 da CF de 1988, razão pela qual tal dispositivo não teria sido recepcionado. Infelizmente, o STF entendeu por violação reflexa à CF considerando que todo o arcabouço da incidência ocorreu no plano infraconstituional e o mérito da contenda não chegou a ser analisado pela Corte Suprema.

A despeito da questão se poderia ou não a Lei ordinária criar a hipótese de incidência do IPI, bem como se oCTNpoderia transferir a competência constitucional para uma Lei Ordinária, na revenda dos importados, alguns tribunais têm decidido pela incidência na revenda sob o fundamento de que em decorrência do princípio da não cumulatividade, previsto noart. 49 do CTNe153, parágrafo terceiro, inciso II daCF, o IPI pago no desembaraço aduaneiro, seria descontado do valor pago na revenda do importado ao consumidor final.

Para José Eduardo Soares de Melo e Luiz Francisco Lippo: `a apuração do quantum debeatur deve ser o confronto matemático entre a soma dos montantes do imposto registrado em cada relação correspondente às operações comerciais realizadas com os produtos e mercadorias e serviços do estabelecimento do contribuinte, e a soma dos montantes do imposto registrado em cada relação correspondente às mercadorias, produtos e serviços adquiridos pelo mesmo contribuinte, em um dado período. (José Eduardo Soares de Melo e Luiz Francisco Lippo. A não cumulatividade tributária. SP. Dialética, 1998, p.93)

Com todo o respeito aos defensores dessa teoria, o raciocínio é falho para diversos casos como demonstrado na comparação das cadeias acima. O comercial adquirente de produto industrializado, via de regra, não sofrerá a incidência do IPI sobre o que o STJ definiu como a "margem de lucro" do importador. Evidente que o comerciante nacional que adquiriu a mercadoria de industrializador nacional e apenas irá revendê-la também terá sua margem de lucro. E esta, em regra, não será tributada pelo IPI.

Ademais, a tributação do lucro deve ocorrer através dos tributos específicos, que possuam este fato gerador - CSLL e IRPJ.

Veja-se ainda que o único valor acrescido se considerarmos que a base de cálculo do IPI na revenda da mercadoria importada, por óbvio em razão do lucro do importador, será maior que a base de cálculo do IPI pago no desembaraço aduaneiro, havendo sim um resíduo de IPI que será pago na revenda do importado, que o comercial revendedor do produto nacional não sofre incidência.

Em que pesem as decisões favoráveis à incidência do IPI na revenda de importados por alguns dos Tribunais Regionais Federais e sobretudo pelo STJ no RESP 1247788/SC e RESP 1385952/SC, imperioso que se utilize, para solucionar a controvérsia, o argumento utilizado em todas as petições e recursos, a mesma razão que se utiliza para tributar a mercadoria industrializada importada no momento do desembaraço aduaneiro da mercadoria, qual seja a necessidade de isonomia tributária em face do produto que teria sido industrializado no território nacional. A isonomia não pode pender para lado algum, caso contrário não será, por óbvio, isonomia: o produto importado não pode ser onerado a maior que o produto nacional.

O principal e decisivo fundamento, a meu ver, para a não incidência do IPI na revenda da mercadoria importada que não sofreu industrialização, é o acordo GATT, que em seu art III, traz o princípio do tratamento nacional. O próprio STJ já se manifestou sobre o tema:

TRIBUTÁRIO. AGRAVO REGIMENTAL. BACALHAU IMPORTADO DE ESTADO MEMBRO DA OMC. ICMS. TRATAMENTO TRIBUTÁRIO ISONÔMICO EM FACE DO SIMILAR NACIONAL. OCORRÊNCIA NA ESPÉCIE.

1. Os produtos oriundos de países membros da OMC e, portanto, signatários do GATT, devem receber tratamento tributário igualitário em face do similar nacional (REsp 533.124/SP, Rel.

Ministro Luiz Fux, Primeira Turma, julgado em 18/9/2003, DJ 20/10/2003).

2. Na espécie, conforme consignado no acórdão estadual, o bacalhau importado está recebendo tributação de ICMS com a alíquota de 7%, a mesma aplicada ao similar nacional, de modo que não há violação alguma ao tratamento isonômico previsto no GATT.

3. Agravo regimental a que se nega provimento.

(AgRg no AREsp 216.185/PE, Rel. Ministro SÉRGIO KUKINA, PRIMEIRA TURMA, julgado em 06/08/2013, DJe 15/08/2013)

TRIBUTÁRIO. ICMS. IMPORTAÇÃO DE LEITE DO URUGUAI. ISENÇÃO DE ICMS CONCEDIDA POR LEI ESTADUAL AO SIMILAR NACIONAL. TRATAMENTO NÃO MENOS FAVORECIDO EXTENSÍVEL AO PRODUTO IMPORTADO. ACORDO GERAL DE TARIFAS E COMÉRCIO - GATT.

1. O Acordo Geral de Tarifas e Comércio - GATT (art. III da Parte II) assegura aos produtos originários de qualquer Parte Contratante um tratamento não menos favorecido que o concedido a produtos similares de origem nacional do país importador. A garantia diz respeito não apenas ao regime fiscal previsto na legislação federal, mas abrange também, no âmbito da respectiva unidade federativa, as hipóteses em que o similar nacional é favorecido por isenção concedida por lei estadual.

2. Considerando que a Lei nº 8.820/89 do Estado do Rio Grande do Sul, com a redação conferida pela Lei nº 10.908/96, isenta do ICMS o leite fluido, pasteurizado ou não, esterilizado ou reidratado, tal benefício se estende ao produto similar importado do Uruguai e comercializado nesta unidade da federação. Precedentes: REsp 480.563/RS, Min. Luiz Fux, 1ª T., DJ 03.10.2005; AgRg no Ag 543.968/RS, Min. Franciulli Netto, 2ª T., DJ 07.04.2006.

3. Recurso especial a que se dá provimento.

(REsp 666.894/RS, Rel. Ministro TEORI ALBINO ZAVASCKI, PRIMEIRA TURMA, julgado em 03/10/2006, DJ 04/12/2006, p. 264)

Ainda que se alegue a extrafiscalidade do IPI, prevista na Constituição Federal - art. 153, parag. 1. combinado com o art. 4 do Decreto-Lei 1199/71 -, os meios de regulação são através das alíquotas, variáveis de 0 a 30%, desde que legítimas e com vias a proteger determinados segmentos da indústria e da economina nacional, nunca de forma genérica e irrestrita como na criação de incidência de tributo em evidente afronta aos princípios do GATT e do comércio internacional.

Considere-se ainda, que mesmo o controle extrafiscal, por meio da variação de alíquotas do IPI já foi questionado na OMC, exatamente por implicar em barreira protecionista ao comércio mundial, como a elevação do IPI para veículos importados em 2011, quando o governo brasileiro aumentou em 30 pontos percentuais o IPI incidente sobre automóveis importados, exceto para montadoras instaladas no país que comprovassem que 65% das peças dos carros tinham sido produzidas no Brasil e no Mercosul.

Por todo o exposto, ainda que se defenda a legalidade da incidência com base na legislação interna, o que se admite por hipótese pois a criação seja de fato gerador, seja de contribuinte do imposto, por Lei Ordinária, ainda que autorizada peloCTNé extremamente questionável em face daConstituição de 1988, a equiparação do importador ao industrial é ofensiva aos princípios mais elementares do comércio internacional, devidamente internalizados e vigentes no Direito Brasileiro.

Senão por todas as razões de direito, seja por impositivo lógico, pois o mesmo raciocínio utilizado para justificar a incidência do IPI no desembaraço aduaneiro é o que justifica a não incidência na revenda do importado sem industrialização: isonomia entre nacional e importado, salvo raras e justificadas exceções, desde que realizadas de modo congruente ao estabelecido pela Carta Magna, através da variação de alíquotas.

Ou isso, ou agravaremos a velha acusação dos leigos de ausência de lógica no direito tributário brasileiro e teremos que dar razão a Becker: nosso carnaval é também tributário.

Notas

(1) Art. 6, inciso I, alínea b.

"Art 6º - Compete, também, privativamente à União:

I - decretar impostos:

a) sobre a importação de mercadorias de procedência estrangeira;

b) de consumo de quaisquer mercadorias, exceto os combustíveis de motor de explosão; (omissis)"

(2) CTN, Art. 51, Parágrafo único. Para os efeitos deste imposto, considera-se contribuinte autônomo qualquer estabelecimento de importador, industrial, comerciante ou arrematante.

(3) Art. 20. A base de cálculo do imposto é:

I - quando a alíquota seja específica, a unidade de medida adotada pela lei tributária;

II - quando a alíquota seja ad valorem, o preço normal que o produto, ou seu similar, alcançaria, ao tempo da importação, em uma venda em condições de livre concorrência, para entrega no porto ou lugar de entrada do produto no País;

(4) Referida ADI questionou o art. 79 da MP 2.158-35 - 'Art. 79. Equiparam-se a estabelecimento industrial os estabelecimentos, atacadistas ou varejistas, que adquirirem produtos de procedência estrangeira, importados por sua conta e ordem, por intermédio de pessoa jurídica importadora

Patrícia Cristina Orlando Villalba

Advogada especialista em Direito Tributário e Comércio Internacional. Curitiba/PR.

Fonte: FISCOSOFT / por FENACON

http://www.4mail.com.br/Artigo/Display/028696145931431

0 comentários:

Postar um comentário